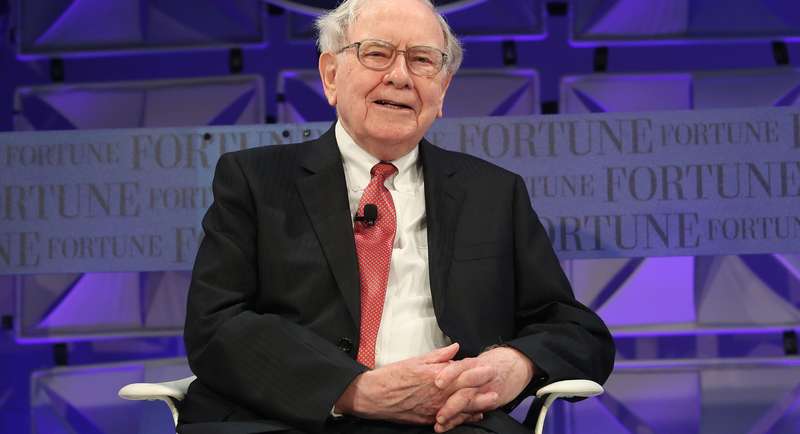

Kuinka sijoittaa kuten Warren Buffett - 5 keskeistä periaatetta

Warren Buffettista ei tullut miljardööri sijoittajana, eikä hän ”sijoita” suositussa mediassa yleensä kuvatulla tavalla. Se voi olla rohkea lausunto, mutta kun ymmärrät hänen todellisen tekniikansa varallisuuden keräämisessä, voit alkaa hoitaa omia sijoituksiasi samalla tavalla.

Totuus Warren Buffettista

Buffett ei ole sijoittaja - hän on omistaja. Sijoittaja on opettaja, joka laittaa 100 dollaria kuukaudessa sijoitusrahastoon, tai myyjä, joka ottaa 2500 dollarin bonuksensa ja ostaa Apple-osakkeita lomalle lähtemisen sijaan. Sijoittaja on kirjanpitäjä, jonka 5 prosenttia on otettu palkkasummasta sijoittaakseen yrityksensä 401 000 suunnitelmaan.

Se ei ole mitä Buffett tekee. Warren Buffett ostaa tarpeeksi varastossa voidakseen sijoittaa itsensä yritysten hallituksiin. Jo alussa, kun hän ei ollut aivan miljonääri, hänen hoitamansa sijoitusyhteistyö osti Sanborn Map Company -nimisen yrityksen, josta hänestä tehtiin hallituksen jäsen. Kun olet minkä tahansa yrityksen hallituksen jäsen, voit ohjata yrityksen suuntaa sekä toimitusjohtajien ja talousjohtajan palkkaamista tai vaihtamista. Mutta tämä ei ole se mitä minä ja minä voimme tehdä. Et pääty julkisen kaupankäynnin kohteena olevan yrityksen hallitukseen sijoittamalla 100 dollaria, 200 dollaria tai jopa 1 000 dollaria kerrallaan.

Tämä kohta on tärkeä kahdesta syystä. Ensinnäkin se vie osan hehkua ja viehätys pois Buffettin tekemistä. Hän ei vain löydä aliarvostettua yritystä, ostaa sen ja istuu Omahassa laskeakseen ansaitsemansa rahat. Kyllä, hän suhtautuu tarkkaan ostamiinsa yrityksiin. Uransa alussa hän pääsi kuitenkin niin sanotusti kaivoihin ja hänellä oli aktiivinen käsi siinä, mitä monet yritykset, joihin hän sijoitti, olivat tekemässä.

Toiseksi se korostaa sitä tosiasiaa, että jos haluat vaurautta, sinun on oltava omistaja. On totta, että voit säästää ja sijoittaa hiukan pitkällä matkalla, ja jos meillä ei ole markkinoiden törmäystä, kuten vuonna 1987, vuoden 2000 lopulla tai vuonna 2008, saatat päätyä pari miljoonaa dollaria 65-vuotiaana. Jos haluat kuitenkin, että käteisellä on vähän aikaisemmin, niin paras tapa on omistaa tai olla mukana omistamassa yritystä.

Onko Buffett “Osta ja pidä?”

Tiedotusvälineet ja talousneuvojat käyttävät Buffettia esimerkiksi siitä, miksi sinun pitäisi ostaa ja pitää. Mutta kuvaus ei ole oikein tarkka. Kun ostat ja pidät varastossa, ostat sen ja pidät sitä riippumatta siitä, mitä. Ei ole väliä onko hyviä tai huonoja uutisia, demokraattien tai republikaanien presidentti, taantuma tai taloudellinen nousu. Pidät varastossa hyvien ja huonojen aikojen läpi.

Buffett puolestaan ostaa tietyistä syistä, ja kun näitä syitä ei enää ole, hän myy. Arvo-sijoittaja, joka ostaa osakkeita, joilla on alhainen hinta-tuotto-suhde - Buffett odottaa hyviä hintoja, moitteetonta hallintaa ja kilpailuetua. Esimerkiksi vuonna 1996 osakkeenomistajille osoitetussa kirjeessä hän mainitsi GM: n, Searsin ja IBM: n yrityksinä, jotka olivat suuria, mutta eivät kyenneet pysymään kilpailukykyisinä markkinoillaan, joten ne olisivat olleet yrityksiä, jotka olisivat pudonneet portfoliosta.

Osakkeen ostaminen ja pitäminen ikuisesti ei ole mitä Sahan Omaha tekee. Ensimmäisistä 20 yrityksestä, joihin Buffett sijoitti, ainoa edelleen hallussaan oleva yritys on Berkshire Hathaway, ja se on todennäköisesti vain sen nimelle. Jokainen muu 19 hän ei enää omista. Silti meillä on kirjoittajia, taloudellisia neuvonantajia, yritystilaisuuksien päälliköitä ja itsensä julistamia sijoituskouluttajia, jotka käskevät tekemään juuri tämän. Mutta jos maailman rikkain ”sijoittaja” ei tee niin, miksi sinun pitäisi?

Kuinka sijoittaa kuten Warren Buffett

Vaikka sinulla ei todennäköisesti ole omistusosuutta yrityksissä, joihin sijoitat, voit noudattaa Buffett-lähestymistapaa tuottaa enemmän voittoja ja vähentää tappioita. Vaiheet on helppo ymmärtää, vaikka niiden toteuttaminen ei välttämättä ole helppoa:

- Tee luettelo osakekriteeristä. Voit esimerkiksi etsiä varastot tietyltä toimialalta ja tietyllä hinta-tulosuhteella tai 6 kuukauden liukuvalla keskiarvolla. Muista vain, että osakekurssin ei pitäisi olla ainoa kriteeri. Usein hyvä yritys laskee hintaa markkinoiden tai sektorien takia - mikä voisi tarjota hyvän ostomahdollisuuden, kunhan asettamasi kriteerit täyttyvät.

- Sijoita sinulle tuttuihin aloihin ja yrityksiin. Ymmärtämällä jotain toimialoista tai yrityksistä, joihin sijoitat, on helpompaa pysyä ajan tasalla teollisuuden suuntauksista ja yritysuutisista. Hypeen tai muiden ihmisten osakevihjeisiin perustuva sijoitusstrategia on resepti pitkäaikaiseen epäonnistumiseen. Jos olet kiinnostunut yrityksestä, jota et tunne, mutta kuulet paljon siitä, tutkia sitä ensin.

- Pysy käteisellä tarvittaessa. Jos yhtään luettelossa olevaa yritystä ei sovi sijoituskriteereihisi, jää rahaksi. Käteinen on asema.

- Seuraa yrityksiä. Kun olet sijoittanut, seuraa yrityksiä kuukausittain. Älä katso niitä päivittäin.

- Myy oikeaan aikaan. Kun yritys ei enää vastaa osto-perusteitasi, myy osake. Jos olet todennut, että sen on oltava yli kahden vuoden keskimääräisen osakekurssin, ja se laskee sen alapuolelle, niin myyt. Tästä suurin osa Buffett-seuraajista kaipaa. Hänellä on säännöt ja hän noudattaa niitä ahkerasti. Kun yritys ei enää täytä kriteereitään, hän myy. Vastusta kehotusta tekosyistä pysyäkseen sijoituksessa. Myy se. aika.

Arvo sijoittamiseen toimintaan

Arvo sijoittamiseen toimintaan

Vuoden 2004 lopussa olisit voinut ostaa Appleen 32 dollaria osakkeelta. Syynä ostoksesi tekemiseen voi olla se, että näit iPhonen ja iTunesin aallon, ja nämä tuotteet hallitsivat markkinoita. Vuoden 2008 lopussa markkinat olivat heikentyneet, ja myös Apple laski, pudottaen 172 dollarista osakkeesta 97 dollariin osakkeeseen. Syyt Applen hankkimiseen eivät kuitenkaan olleet muuttuneet, joten olisi ollut järkevää pitää osakkeet ja jopa ostaa lisää.

Apple kauppaa nyt 680 dollarilla osakkeelta. Vastakohtana Yahoo! Se hallitsi aiemmin hakukoneiden maailmaa, ja sitten ilmestyi pieni yritys nimeltä Google. Nyt Yahoo! ei voi kilpailla menettäessään markkinaosuuttaan, että se ei saa takaisin. Jos olet ostanut Yahoo! koska se hallitsi Internet-hakutilaa, niin nyt on pitkälle mennyt aika myydä. Joten miksi ostaisit ja pidät sitä? Warren Buffett ei.

Lopullinen sana

Warren Buffett ei kiinnitä huomiota päivittäisiin osakekursseihin, eikä hän erityisen välitä siitä, mitä lehdistöllä on sanottavaa. Lisäksi hän voisi välittää vähemmän uusimmasta tekniikasta. Mitä hän haluaa tietää, onko hän ymmärtävä yritystä. Onko se aliarvostettu? Onko se ansaita rahaa? Jos vastaus on myöntävä näihin kyselyihin, Buffett ostaa. Jos viisi vuotta myöhemmin jokin näistä muuttuu, hän myy. Helppo ja yksinkertainen.

Näin sijoitetaan kuten Warren Buffett. Tämä ei ole hänen erityiskriteerinsä, mutta hahmottaa hänen kurinalaisuutensa noudattaa sijoitussääntöjään ja periaatteita. Hänen kriteerit voivat olla sinun, tai voit olla teknisempi sijoittaja, joka käyttää matematiikkaa ja osakekarttoja. Asetuksestasi riippumatta et välttämättä ole miljardööri, mutta joihinkin sijoituksiin liittyy vähemmän tappioita ja toisiin enemmän voittoja..

Arvo sijoittamiseen toimintaan

Arvo sijoittamiseen toimintaan