11 tapaa eläkkeelle siirtyminen on muuttunut viimeisen 25 vuoden aikana

Sata vuotta sitten ei ollut sosiaaliturvaa, lääkettä tai sairausvakuutusta. Eläkkeet eivät aloittaneet yksityistä sektoria, ennen kuin vuoden 1921 sisäisestä tulolaista annettiin eläkemaksut verovähennyskelpoisia yrityksille. Nopeasti eteenpäin 50 vuotta sitten, ja eläketilit kuten 401 (k) ja IRA olivat vielä keksimättä.

Jo viimeisen 25 vuoden aikana eläkesuunnittelu on kehittynyt nopeasti. Nykyisen eläkesuunnittelun ”pyhät lehmät” ja oletukset näyttivät hyvin erilaisilta vain 25 vuotta sitten, ja vielä 25 vuoden aikana rahoitusmaisema näyttää edelleen erilaiselta.

Näin eläkkeelle siirtyminen on muuttunut viimeisen 25 vuoden aikana ja mitä suuntauksia on kiinnitettävä huomiota suunnitelessasi ja säästäessäsi omaan eläkkeellesi.

1. Todelliset sosiaaliturvaetuudet ovat vähentyneet

Vuosina 1975 - 1984 sosiaaliturvahallinnon (SSA) elinkustannusten mukauttaminen (COLA) oli keskimäärin 7,7% - korkeampi kuin inflaatio. Suurin vuotuinen kasvu oli hätkähdyttävää 14,3%.

Asiat ovat muuttuneet. Kymmenessä vuodessa vuosien 2009 ja 2018 välillä keskimäärin COLA oli heikko 1,36% ja kolmesta näistä 10 vuodesta ei ollut mitään COLA: ta. Senior Citizens League -tutkimuksen mukaan sosiaaliturvaetuuksien todellinen ostovoima laski 30 prosenttia vuosina 2000 - 2017.

Miksi setä Sam on kasvanut niin tiukka? Koska sosiaaliturva on tunnetusti kohti maksukyvyttömyyttä. Ei jossain epämääräisessä "toisen päivän ongelman" mielessä, mutta "rahan menetyksen puhuessamme" mielessä. Vuonna 2016 sosiaaliturvahallinto arvioi, että vuoteen 2020 mennessä kustannukset ylittävät tulot. Kaksi lyhyttä vuotta myöhemmin SSA myönsi kuluttavansa enemmän kuin kerännyt. Heidän arvionsa maksukyvyttömyyspäivästä on 2034. Kuitenkin, kuinka Washington käsittelee tätä poliittista ja verotuksellista fiaskoa, kukaan arvata.

Vähemmän kiistanalaista on, miten se vaikuttaa eläkesuunnitteluun. Älä odota, että sosiaaliturva pelastaa sinut, kun on aika jäädä eläkkeelle. Ole valmis kattamaan omat eläkekulusi, kun sosiaaliturva jatkaa kuivumistaan.

2. Työnantajat ovat siirtymässä eläkkeistä maksutilille

Jo 25 vuotta sitten eläkkeet olivat paljon levinneempiä kuin nykyään. Viimeisen puolen vuosisadan aikana on siirrytty pois etuuspohjaisista eläkejärjestelyistä - tunnetaan paremmin eläkkeinä - ja etuuspohjaisista järjestelyistä, kuten tilistä 401 (k) ja 403 (b). Kuten nimestä voi päätellä, työnantajat tarjoavat näissä suunnitelmissa maksaa tietyn määrän kuukausittain työntekijän eläkkeelle sen sijaan, että maksaisivat heille tietyn määrän kuukausittain lopun elämästään..

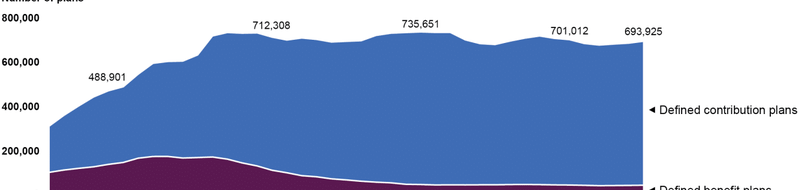

Tämä kaavio valtion tilintarkastusvirastolta tiivistää sen hienosti:

Lisäksi nykyisillä eläkkeillä on yhä enemmän pyritty ostamaan edunsaajat ja päästä eroon määräämättömien maksujen vuoksi. Se on suuntaus, jota kutsutaan ”riskien poistamiseksi”, jossa eläkerahasto tarjoaa työntekijälle kertaluontoisen ostopalkkion eikä jatkuvia elämän maksuja. Eläketuki-takuuyhtiön mukaan valtaosa (86%) eläkkeensaajista harjoittaa riskinottoa..

Iäkkäiden työntekijöiden riskien vähentäminen ja nuorempien työntekijöiden eläkkeiden vähentyminen ei välttämättä ole ongelma. Monilla nuoremmilla työntekijöillä ei kuitenkaan ole pääsyä etuuspohjaiseen tiliin keikatalouden nousun takia (enemmän alla olevasta). Ilman työnantajan tukemaa, etuuspohjaista tiliä, kuten 401 (k), työntekijät voivat silti maksaa IRA: n. Itsenäiset ammatinharjoittajat, jopa 1099 työntekijää, voivat hyötyä SEP IRA -tilistä ja heidän korkeammista vakuutusrajoistaan.

3. Kertatalouden nousu (ja eläke-etuuksien kaatuminen)

Pelkäävällä 41 prosentilla kokopäiväisesti työskentelevistä millennialaisista työntekijöistä ei ole minkäänlaista työnantajan tukemaa eläkesuunnitelmaa, vuoden 2017 Pew-tutkimuksen mukaan. Tutkimuksessa todettiin, että edes millenniaalit, joilla on pääsy työnantajan eläkesuunnitelmaan, eivät usein käytä sitä; vain 31% työllistetyistä vuosituhannen vuosituhoista osallistui työnantajan eläkesuunnitelmaan.

Osa syystä pääsyn puutteeseen on keikkatalouden nousu ja urakoitsijat, jotka saavat 1099-lomakkeen W-2-muodon kaltaisten perinteisten työntekijöiden sijasta. Vuonna 2018 tehdyssä NPR / Marist-kyselyssä havaittiin, että joka viides työpaikka on 1099 keikkaa, sen sijaan, että W-2-työpaikat hyötyisivät. Vuoden 2018 Gallup-kysely osoitti, että 36% amerikkalaisista osallistuu keikatalouteen.

Älä ymmärrä minua väärin; Minulla ei ole muuta kuin kunnioitusta ihmisille, jotka harjoittavat sivutoimintaa, kun tekevät kokopäiväistä työtä tai perustavat oman yrityksen. Mutta amerikkalaiset, joilla ei ole työnantajan tukemaa eläkesuunnitelmaa, ovat 100% yksin siirtymisessä sellaisiin käsitteisiin, kuten turvalliset poistumisprosentit, järjestysriski ja muut haasteet suunnitellessaan ja säästäessään eläkkeelle..

Mikä herättää kysymyksen: Onko amerikkalaiset nousseet haasteeseen säästää omalle eläkkeelle? Lukujen mukaan monet heistä eivät ole.

4. Amerikkalaiset eivät säästä tarpeeksi yksinään

Pelottavat eläkesäästötilastot voisivat täyttää kauhuantologian. Inc. Magazine väittää, että yhdellä kolmesta amerikkalaisesta ei ole mitään pelastettu eläkkeelle siirtymiseen. Comet Financial Intelligengen tekemässä tutkimuksessa todettiin, että 42 prosentilla ikäluokkien ikääntyneistä ikääntyneistä ei ole mitään tallennettua vanhuustilille. Toisessa vakuutetun eläkeinstituutin suorittamassa tutkimuksessa havaittiin, että 70 prosentilla ikääntyneistä on vähemmän kuin 5000 dollaria säästöjä eläkkeelle. Luo valitus ja käsin vääntö.

Vaikka yksittäiset luvut ja tilastot vaihtelevat, heidän maalaamansa muotokuva on selkeä: amerikkalaisilla ei ole joko taloudellista lukutaitoa, kurinalaisuutta tai keinoja suunnitella ja rahoittaa omia eläkkeitä riittävästi. Emme opeta taloudellista lukutaitoa kouluissa. On tuskin yllättävää, että amerikkalaiset eivät ole valmistautuneet strategisoimaan ja toteuttamaan omaa taloudellista riippumattomuuttaan.

Mitä voit tehdä? Nosta säästöprosenttiasi ja käytä automaattisia säästösovelluksia, kuten tammenterhoja, poistaa osa kurinalaisuudesta ja tahdonvoimasta yhtälöstä. Tee eläkemaksut ensimmäisenä "kuluna", jonka maksat jokaisesta palkasta, sen sijaan, että maksat ennakkoluulon siitä, mitä tilisi tilille jää kuukauden lopussa..

Nettovarallisuuden seuraaminen auttaa pitämään sinut motivoituneena ja tietoisena. Voit seurata nettovarallisuutesi nousua joka kuukausi esimerkiksi palvelun avulla Henkilökohtainen pääoma tai Minttu.

5. Amerikkalaiset elävät pidempään

Viimeisin Maailmanpankin elinajanodotustieto on vuosi 2016, jolloin amerikkalaisten keskimääräinen elinajanodote oli 78,7 vuotta. Kelaa taaksepäin 25 vuoteen vuoteen 1991 mennessä, ja Yhdysvaltojen elinajanodote oli yli kolme vuotta lyhyempi 75,4 vuodessa. Se lisää uuden tason amerikkalaisten eläkesuunnittelun taloudellisiin ongelmiin.

Muista, että sosiaaliturvaetuudet supistuvat. Eläkkeet katoavat etuuspohjaisten eläkejärjestelyjen hyväksi. Silti monilla amerikkalaisilla ei ole pääsyä näihin suunnitelmiin, ja vanhemmat työntekijät eivät ole valmistautuneet eläkkeelle. Se saa ihmettelemään, kuinka amerikkalaisilla on varaa suurempaan ikäänsä ilman riittäviä eläkesäästöjä ja tuloja.

6. Terveydenhuollon kustannukset ovat nousseet nopeasti

Terveydenhuollon kustannusten nousu on hyvin dokumentoitu - puhumattakaan siitä, että henkilöille, jotka joutuvat maksamaan siitä, on selvää. Kun inflaatio mukautetaan vuoden 2017 dollariin, terveydenhuollon menot asukasta kohden Yhdysvalloissa yli kaksinkertaistuivat 5 187 dollarista vuonna 1992 10 739 dollariin 2017, Medicare- ja Medicaid Services -keskusten keskuudessa..

Eikä se ole halvempaa. HealthView Servicesin vuoden 2018 raportissa ennustetaan 65-vuotiaan parin tulevien elinikäisten lääketieteellisten kustannusten olevan 537 334 dollaria, ilman pitkäaikaishoitoa. Se on yli puoli miljoonaa dollaria tulevissa terveydenhuoltokuluissa pelkästään keskimääräiselle amerikkalaiselle parille.

Terveydenhuolto on nykyään paljon suurempi huolenaihe eläkeläisille kuin se oli 25 vuotta sitten. Eläkeläiset pyrkivät yhä enemmän tutkimaan sairausvakuutusvaihtoehtoja, löytämään tapoja säästää terveydenhuollon kustannuksissa ja suunnittelemaan tapoja suojautua tulevaisuuden lääketieteellisiltä kustannuksilta.

7. Uusi Medicare, osa D, reseptilääke

Vuoden 2003 Medicare-reseptilääke-, parannus- ja nykyaikaistamislain nojalla kongressi antoi lainsäädäntöön lisävaihtoehtoja Medicare-reseptilääkkeiden kattavuudelle. Muutokset astuivat voimaan vuonna 2006 niin kutsuttujen Medicare Part D -suojaussuunnitelmien alla. Nämä ovat Medicaren sääntelemiä yksityisen sektorin suunnitelmia, joiden avulla eläkeläiset voivat maksaa kuukausimaksun alennetuista reseptilääkkeiden hinnoista.

Se on yksi monista uusista vaihtoehdoista reseptilääkekustannusten alentamiseksi, jota eläkeläisten tulisi tutkia. Mutta muut vaihtoehdot ovat vain niin hyödyllisiä kuin ymmärrettäviä, joten kysy apua, jos tarvitset sitä. Ennen kuin sitoudut kalliin suunnitelmaan, tutustu halvempaan reseptilääke-alennuskorttiin ja muihin halvempaan vaihtoehtoihin.

8. Medicaren etuedustussuunnitelmien nousu

Samoin kuin Medicare Part D -suunnitelmat, “Medicare Advantage” -suunnitelmat - tunnetaan myös nimellä “Part C” suunnitelmat - on yksityistetty, mutta säännellyt Medicare-suunnitelmat, jotka tarjoavat lisäsuojaa. Niitä kuvaillaan usein "all-in-one" Medicare-suunnitelmiksi, koska ne kattavat enemmän kuluja, kuten näkö- ja hammashoidon, kuin perinteiset Medicare - tietysti lisämaksusta.

Medicare Advantage tai C osa -suunnitelmat syntyivät 1990-luvun puolivälissä, ja niiden monimutkaisuus ja suosio ovat kasvaneet siitä lähtien. Ennen kuin ostat edullisempaa Medicare Advantage -suunnitelmaa, varmista, että tiedät vaihtoehtosi perusteellisesti ja keskustele vakuutusasiantuntijan kanssa tietoisen päätöksen tekemiseksi..

9. Amerikkalaiset jäävät eläkkeelle myöhemmin

Courtney Coile Wellesley Collegessa analysoi nykyisen väestötutkimuksen tietoja ja osoitti, että vuonna 1990 vain 38% 62–64-vuotiaista työskenteli. Tämä prosenttiosuus nousi voimakkaasti 53 prosenttiin vuoteen 2017 mennessä, kuten Bloomberg raportoi. Samoin vuonna 1997 suurin osa (57%) miehistä aloitti sosiaaliturvaetuuksiensa 62-vuotiaana - varhaisimmassa iässä. Vuoteen 2017 mennessä tämä prosenttiosuus laski vain kolmannekseen miehistä.

Kun sosiaaliturvaetuudet menettävät ostovoiman, eläkkeet katoavat ja amerikkalaiset elävät pidempään, heidän on työskenneltävä pidempään. Se mitä monet amerikkalaiset eivät ymmärrä on, että heillä ei ole aina valintaa asiassa. ProPublican ja Urban Institute -laitoksen useiden vuosikymmenien ajan suorittamassa tutkimuksessa havaittiin, että työnantajat olivat pakottaneet 56 prosenttia ikääntyneistä työntekijöistä pois työpaikastaan. Toiset 9 prosenttia pakotettiin eroamaan henkilökohtaisista syistä, kuten terveyshäiriöistä.

Elät pidempään, joten työskentelet pidempään. On järkevää paperilla. Mutta älä luota siihen, että eläkepäiväsi on täysin hallittavissa, kun suunnittelet eläkesäästöjäsi, ja ryhdy toimenpiteisiin uran ja työpaikan suojelemiseksi minimoidaksesi pakkotyön varhaiseläkkeen todennäköisyydet.

10. Roth-tilin nousu

Rothin eläkkeitä ei ollut olemassa 25 vuotta sitten. Vuoden 1997 verohelpotuslaissa käyttöön otetulla tavalla ne antoivat amerikkalaisille kääntää verot eläketililleen. Perinteisessä IRA: ssa tai 401 (k): ssa maksuosuutesi ovat verottomia tälle tilikaudelle, mutta maksat veroja palautuksista, kun peruutat ne eläkkeelle. Roth IRA: ssa tai 401 (k) maksat veroja vakuutusmaksuista nyt, mutta et maksa veroja eläkkeellesi vetosi.

Se on hyödyllinen vaihtoehto etenkin pienituloisille, nuoremmille aikuisille. Toinen mainitsemisen arvoinen Roth-tilien hankinta on, että voit käyttää Roth-tililläsi olevia rahaa maksamaan lasten yliopisto-opiskelusta. Voit jopa käyttää Roth-tilisi varoja verovapaasti käsirahana ensimmäisen kodin ostamiseen.

Jos sinulla ei vielä ole Roth-tiliäsi, voit tehdä sen esimerkiksi yrityksen kautta parannus.

11. Sijoittajat ovat tietoisempia maksuista

Kerran sijoitusrahastojen hoitajat saattoivat tehdä roskia ja veloittaa valtavia kustannussuhteita. Loppujen lopuksi, 25 vuotta sitten, useimmat kaupat hoitivat rahastonhoitaja, ja monet asiakkaat eivät koskaan tarkastelleet yksittäisiä sijoitusrahastojen hallinnointipalkkioita. Nykyään sijoittajat voivat luoda oman välitystilinsä verkossa 30 sekunnissa ja nähdä omin silmin tarkalleen, mitkä kulusuhteet kukin rahasto veloittavat. Ei siis ole yllättävää, että sijoittajat paistavat nyt korkeita rahastojen hallinnointipalkkioita ja ovat kumoamassa niitä. Vain seitsemän vuoden aikana, vuodesta 2009 vuoteen 2016, keskimääräiset ETF-kulusuhteet laskivat 32% sijoitusyhtiöinstituutin mukaan.

Tämä hallinnointipalkkioiden tietoisuuden lisääntyminen on yksi monista syistä, miksi useammat sijoittajat valitsevat passiivisia indeksirahastoja aktiivisesti hoidettujen rahastojen sijasta. Se on myös todiste amerikkalaisten sijoittajien kasvavasta hienostuneisuudesta, kun heidät pakotetaan ottamaan enemmän vastuuta eläkesuunnitteluunsa.

Pro-vinkki: Blooom, joka tarjoaa ilmaisen analyysin 401 (k) -suunnitelmasta, tarkastellaan maksuja, jotka maksat 401 (k) -tililtäsi. He myös varmistavat, että olet hajautettu oikein ja että sinulla on oikea rahastojen allokointi.

Lopullinen sana

Eläkkeelle siirtyminen "ei ole sitä mitä se oli ennen." Eläkkeet ja sosiaaliturva ovat laskussa. Amerikkalaiset ovat yhä enemmän yksin eläkkeiden suunnittelussa. Tämä tarkoittaa, että sinun on päätettävä, kuinka paljon tarvitset eläkkeelle siirtymiseen ja kuinka säästää ja sijoittaa tavoitteen saavuttamiseksi.

Hyvä uutinen on, että on enemmän työkaluja kuin koskaan ennen investointien auttamiseksi ja jopa eläkeinvestointien automatisoimiseksi. Voit käyttää robo-neuvonantajia valitaksesi omaisuuden allokoinnin sinulle ja tasapainottaaksesi salkkuasi automaattisesti. Voit käyttää myös sovelluksia, kuten soida varata rahaa automaattisesti eläkkeelle.

Nouse tilaisuuteen ja ota hallinto omasta eläkesuunnittelustasi. Et todellakaan voi luottaa siihen, että joku muu tekee sen puolestasi.

Kuinka otat oman eläkesuunnittelun ja sijoittamisen ohjaukset?