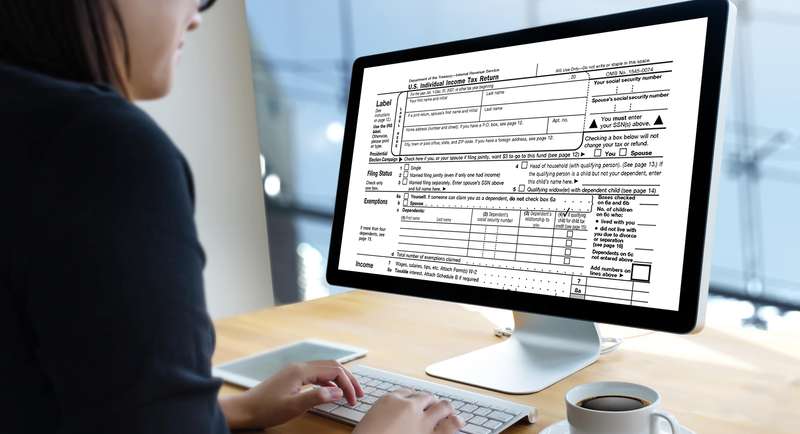

Kuinka laatia IRS-veronmaksusuunnitelma - 8 vaihetta, jotka on harkittava

Jos joudut tilanteeseen, älä viivytä. Tee ensisijaiseksi tavoitteeksi ottaa yhteyttä IRS: ään löytääksesi ratkaisu ongelmaasi. Vaikka et ehkä usko sitä, IRS on valmis työskentelemään kanssasi auttamaan sinua verolaskun maksamisessa.

Mitä tapahtuu, jos et maksa

Jos et ryhdy toimenpiteisiin maksusuunnitelman laatimiseksi, IRS voi käyttää massiivisia valtuuksiaan kerätäkseen rahaa sinulta kaikin tavoin. Tyypillisiä keräysmenetelmiä ovat:

- Asuinpidon asettaminen kotiisi

- Pankkitilien jäädyttäminen

- Veronpalautusten takavarikointi, johon muuten olisi oikeutettu

- Koristele palkkasi

Jos IRS suorittaa jonkin näistä keräysmenetelmistä, luottopisteesi vie suuren osuman. Luotto-pistemäärän voimakas lasku voi aiheuttaa vakuutuskorkojesi nousun, samoin kuin lainojen ja luottokorttien korkojen nousun. Paras puolustus talouden vahingoittumiselta on hyödyntää IRS-ohjelmia verojen maksamiseen.

Veronmaksusuunnitelman vaihtoehdot

IRS: n on lain mukaan perittävä verot 10 vuoden kuluessa veroilmoituksen jättöpäivästä. Jos neuvottelet maksusuunnitelmasta IRS: n kanssa, maksusummat on järjestetty varmistamaan, että koko verolaskusi on maksettu 10 vuoden keräysjakson loppuun mennessä..

Voit suorittaa verolaskun maksamiseksi seuraavat vaiheet:

1. Määritä maksettava kokonaismäärä

On tärkeää määrittää tarkalleen kuinka paljon olet velkaa, koska summasta riippuen on olemassa useita perintämenettelyjä ja maksutapoja. Esimerkiksi IRS muutti äskettäin monia menettelytapojaan kiinnitysoikeuksien nostamisessa nostamalla kynnysarvoa 5000 dollarista 10 000 dollariin veroina, ennen kuin se kiinnittää panttioikeuden..

Jos olet velkaa 10 000 dollaria tai vähemmän ja olet ajan tasalla kaikista tuloveroilmoituksista ja aiempien vuosien maksuista, IRS todennäköisesti hyväksyy ehdotetun maksusuunnitelman - ellei siinä todeta, että todella voida varaa maksaa verolasku kokonaan nyt. Maksut, jotka maksat osamaksusopimuksen tekemisestä, vaihtelevat 43–105 dollaria riippuen velkaajasta ja tekemästäsi sopimustyypistä (suoraveloitus, palkanlaskun vähennys tai erämaksu).

2. Harkitse kompromissia

Kompromissitarjous on verovelvollisen ja IRS: n välinen sopimus, jonka mukaan verovelka on maksettu vähemmän kuin koko velkaa. Uusien sääntöjen mukaan IRS nosti enimmäistulotason 50 000 dollarista 100 000 dollariin, mikä mahdollisti sen, että useammat veronmaksajat voivat saada kelpoisuuden. Maksimi vero korotettiin myös 25 000 dollarista 50 000 dollariin. Kompromissitarjous vaatii lomakkeen 433-A, lomakkeen 656, 150 dollarin hakemusmaksun ja alkuperäisen veroilmoituksen jättämistä.

Kompromissitarjous on viimeinen vaihe pyrkimyksestä päästä sopimukseen IRS: n kanssa, koska virasto odottaa sinun käyttävän kaikki muut mahdollisuudet ennen hakemusta. IRS määrittelee, täyttääkö tarjouksesi kompromissista tutkimalla useita tekijöitä, mukaan lukien:

- Mahdollisuus maksaa

- Tulo

- Kulut

- Omaisuuserät

IRS hyväksyy yleensä kompromissitarjouksen, jos se määrittää, että summa, jonka olet tarjonnut maksamaan verovelkasi selvittämiseksi, on suurin, jonka he voivat odottaa keräävänsä sinulta kohtuullisen ajan kuluessa..

3. Maksa luottokortilla

Kun maksat IRS: n ajan myötä, sinulta veloitetaan 3%: n korko plus sakot, joita kertyy edelleen, kunnes saldo on kokonaan maksettu. Saatat mieluummin velkaa luottokorttiyhtiösi IRS: n sijasta, ellei muusta syystä kuin lopeta seuraamukset.

Jos päätät maksaa verosi luottokortilla, American Express-, Discover-, MasterCard- tai Visa-maksusi on käsiteltävä yhdestä kolmesta hyväksytystä palveluntarjoajasta: WorldPay US, Inc., Official Payments Corp. ja Link2Gov Corp. Nämä virastot veloita mukavuusmaksu, joka on noin 2% laskustasi. Sitten suoritat maksut luottokorttiyhtiöllesi, joka veloittaa korkoa kuten muutkin ostot.

4. Hanki uusi alku

4. Hanki uusi alku

Jos vero-ongelmasi johtuvat siitä, että palautusta ei jätetä lainkaan, voit odottaa, että sinulta peritään ilmoittamatta jättämistä koskeva sakko, joka on maksettava takaisin perittävien verojen lisäksi. Tiedostovirhe on tällä hetkellä 0,5% kuukaudessa, enintään 25% verolaskustasi. IRS: llä on tuoreen käynnistyksen ohjelma, jonka avulla voit hakea tiedostojen virheellisyyttä koskevaa rangaistusta enintään kuudeksi kuukaudeksi. Pätevyyden saamiseksi sinun on velkaa alle 50 000 dollaria. Voit hakea jättämällä lomakkeen 1127-A.

5. Pyydä online-sopimusta

Jos olet velkaa 50 000 dollaria tai vähemmän yhdistelmäveroa, sakkoja ja korkoja ja olet ajan tasalla veroilmoitusten jättämisestä, voit siirtyä IRS-verkkosivustoon ja käyttää online-maksusopimuksen (OPA) hakemusprosessia. Jos olet velkaa alle 25 000 dollaria, tämän suunnitelman perusteella voit päättää, kuinka suuri kuukausimaksu on. Sinun on kuitenkin maksettava saldosi viiden vuoden kuluessa.

Jos velkasaldo on yli 25 000 dollaria, sinun on täytettävä lomake 433-F, kokoelmatietoilmoituslomake hakeaksesi osallistumista eräsuunnitelmaan. IRS käyttää lomakkeen tietoja asettaa panttioikeuden omaisuudellesi ja määrittää sitten kuukausittain maksettavien palkkioiden määrä. Kiinnitysoikeus ilmoittaa yleisölle, että Yhdysvaltain hallituksella on vaatimus verovelvollisen kaikista omaisuuksista ja kaikista omaisuusoikeuksista. Jos et maksa verojasi, IRS: n seuraava askel olisi antaa vero ja ottaa omaisuutesi haltuunsa myydäksesi se..

6. Pyydä erääntyvästä erästä sopimusta

Jos olet yli 50 000 dollaria velkaa ja haluat hakea osamaksusopimusta, sinun on täytettävä ja lähetettävä lomake 9465-FS ja lomake 433-F, kokoelmatiedot. Tätä sovellusta ei voi tehdä verkossa. IRS tarkistaa taloudelliset tietosi ja tekee päätöksen siitä, onko sinulla oikeus suorittaa eräsuunnitelma. Jos IRS hyväksyy pyyntösi, toimisto pyytää maksua, joka vaihtelee välillä 43–105 dollaria tuloista ja maksusuunnitelman tyypistä riippuen, johon olet oikeutettu.

7. Harkitse ammattilaisten palkkaamista

Sinun pitäisi pystyä käsittelemään paperityöt ja neuvottelut itse, mutta jos idea vain hermostuttaa sinua, harkitse CPA: n, ilmoittautuneen edustajan tai veroasiamiehen palkkaamista neuvottelemaan puolestasi..

8. Pysy ajan tasalla nykyisten ja tulevien verojen suhteen

Kun maksat siitä, minkä olet velkaa aiemmilta vuosilta, muista pysyä ajan tasalla kuluvan vuoden veromaksuista. Jos sinulla ei ole tarpeeksi palkkaa pidätettyä veroa tai jos olet itsenäinen ammatinharjoittaja, voit suorittaa arvioidut veronmaksut suoraan IRS: lle lomakkeella 1040-ES.

Lopullinen sana

IRS: llä on maine siitä, että se on raskas käsi veronmaksajien suhteen - ansaittu maine. Poliittiset muutokset kahden viime vuoden aikana osoittavat kuitenkin, että virasto ottaa huomioon taantuman tuhoisat vaikutukset ja katsoo, että monet veronmaksajat ovat yksinkertaisesti velkaa enemmän kuin heillä on varaa maksaa. Jos huomaat verojen maksuviivästymisesi, on aika antaa IRS-maksusuunnitelmille uusi ilme.

Millaisia strategioita käytät varmistaaksesi, että et ole velkaa enemmän kuin sinulla on varaa maksaa veroja?

(valokuvalevy: Bigstock)